Il mercato Forex ha il proprio set di termini trading specifici ed espressioni gergali, per questo motivo possiamo parlare di glossario Forex. Quindi, prima di addentrarci sempre più nel mondo del trading sul mercato Fx, è di estrema importanza che tu impari a conoscere alcuni dei termini e delle espressioni che incontrerai lungo il tuo percorso. Come potrai notare, vi sono numerosi termini senza alcun corrispettivo in italiano: il nostro vocabolario del trading dovrà, quindi, necessariamente prendere in prestito alcune espressioni dalla lingua inglese.

Termini trading del glossario Forex: quali considerare?

Indice

Tori e orsi: le tendenze di mercato

In gergo comune del glossario Forex, “toro” e “orso” rappresentano due importanti tendenze di mercato: prendendo spunto dal modo in cui attaccano i propri avversari, il “toro” indicherà un trend di mercato di ottimismo, considerato che il toro carica e porta le corna dal basso verso l’alto; “orso” invece indicherà un trend di mercato di pessimismo, considerato che l’orso si abbatte sui nemici con un movimento dall’alto verso il basso.

Gli investitori bullish sono dunque coloro che sono attirati dal mercato poiché ritengono che lo stesso continuerà a crescere, mentre gli investitori bearish sono quelli che ritengono che il mercato si muoverà in senso calante. Questo non vuol dire che i bearish non possano comunque trarre profitto (come vedremo)!

È altrettanto intuibile che non sempre il mercato si muove in senso bull o bear. Può infatti accadere – e succede di frequente – che le forze di mercato si equivalgano, e che pertanto non si prenda una posizione di forza piuttosto netta: ne deriveranno movimenti laterali, dinanzi ai quali la maggior parte degli investitori preferisce attendere.

Tipi di posizioni: lunghe e corte

Quando si negozia sui mercati finanziari, sono due i principali tipi di posizioni che si possono assumere: lunga e corta.

La posizione lunga (andare lungo, andare “long”) equivale all’acquisto di uno strumento finanziario che si ha intenzione di vendere in un secondo momento, dopo che la tendenza di prezzo ha fatto crescere il suo valore, ottenendo così un guadagno dalla differenza di prezzo (quello di acquisto sarà inferiore a quello di vendita).

Di contro, la posizione corta (andare corto, andare “short”) significa che il trader sta scommettendo che i prezzi scenderanno. In sostanza, quando si va short si prende in prestito un titolo che non si ha e lo si vende sul mercato, per poi riacquistarlo in un momento futuro estinguendo ciò che si è preso in prestito. L’idea è dunque quella di vendere oggi qualcosa che non si ha, nella speranza che in futuro la si possa acquistare a un prezzo più conveniente, rimborsando così il broker e ottenendo un guadagno dal differenziale di valore.

Facciamo, anche in questo caso, un semplice esempio. Ipotizziamo che un trader effettui un ordine, che viene immediatamente eseguito, per investire short vendendo allo scoperto 100 azioni della società Alfa a 25 euro per azione. Il trader riceverà un flusso di cassa di 2.500 euro per una simile transazione.

Passano due settimane, e il prezzo – come si attendeva il trader – è fortunatamente sceso. A questo punto il trader riuscirà a riacquistare le azioni per 20 euro per azione, con una spesa di 2.000 euro. Da una simile operazione ne deriva un profitto di 500 euro.

Termini trading: asset

Abbiamo avuto modo di comprendere le caratteristiche di diversi concetti base nel Forex trading, ma prima di passare oltre è bene soffermarci su altri elementi nozionali che potrebbero fare la differenza tra un investimento conveniente e un investimento deludente. Uno di questi è certamente il concetto di asset, o attività, riferibile all’oggetto del vostro scambio. Se volete fare del trading sull’oro, l’oro è l’asset al quale vi state riferendo; se invece volete fare del trading sul cambio EUR / GBP, è il cambio tra euro e sterlina l’asset di riferimento. Gli asset principali vengono di solito suddividi nelle seguenti categorie:

- Titoli azionari

- Indici azionari

- Coppie di valute Forex

- Materie prime

- ETF

Glossario Forex: stop loss e take profit

Occupiamoci ora di due concetti sui quali torneremo più diffusamente in avanti: lo stop loss e il take profit.

Lo stop loss è un termine frequente nel Forex trading, che indica una soglia di prezzo in corrispondenza della quale il trader desidera uscire dal mercato. Ipotizziamo infatti che l’investitore apra la posizione su un determinato asset, ma che il mercato viri nella direzione opposta: il trader comincia a perdere soldi, e se la posizione rimane aperta e il prezzo continua ad andare nella direzione opposta, il trader perderà ancora soldi a tempo indeterminato.

L’ordine di stop loss invece impedisce al trader di subire perdite pesanti, oltre a quanto tollerabile: lo stop loss serve infatti a impartire al broker l’ordine di chiudere la posizione una volta che è stato raggiunto un determinato prezzo.

Esattamente l’opposto accade invece con il take profit. In questo caso, invece, il trader indica un prezzo al quale si dichiara disposto a uscire dal mercato, consolidando il profitto registrato. L’obiettivo è generalmente impostato dal trader al momento dell’apertura della posizione, in maniera tale che il broker sappia già quando deve chiudere la negoziazione, al raggiungimento del target predeterminato.

Coppie di valute

Il primo concetto del glossario Forex sul quale ci soffermiamo è quello di “coppie di valute“. Appena avuto accesso a una qualsiasi piattaforma di trading, vi renderete infatti conto che non è possibile acquistare un’unica valuta senza vendere l’equivalente controvalore di un’altra valuta. In altri termini, se volete acquistare dei dollari, dove contemporaneamente scegliere quale valuta vendere: euro, franco svizzero, sterlina, yen e così via.

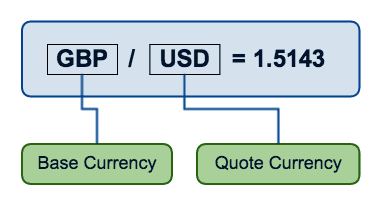

È per questa ragione che in ogni interfaccia di trading la quotazione non si riferisce mai a una singola valuta, bensì a una coppia valutaria che sarà composta da una valuta di base e da una valuta di quotazione.

Diamo uno sguardo a questo esempio:

Glossario Forex

Qui abbiamo una semplice quotazione della coppia GBP / USD, dove la sterlina (GBP) è la valuta base, e il dollaro statunitense (USD) è la valuta di quotazione. Se scegliamo di investire su questa coppia valutaria non stiamo facendo altro che acquistare la valuta base e vendere la valuta di quotazione. Ovvero, nel nostro esempio, stiamo procedendo ad acquistare sterline vendendo dollari per la stessa quantità.

Ancora, se – come dal nostro esempio – GBP/USD è quotato 1,5143, significa che occorrono 1,5143 unità della valuta di quotazione (dollaro) per poter comprare una unità della valuta di base (sterlina).

Partendo da questa situazione elementare, se il dollaro statunitense tenderà a rafforzarsi, significa che saranno necessarie minore quantità di dollari (valuta di quotazione) per poter acquistare la stessa unità di sterline inglesi. Per questo motivo, a un rafforzamento della valuta di quotazione, la quotazione di GBP / USD tenderà a diminuire. Se dunque era di 1,5143 la quotazione di partenza, è possibile che in seguito al rafforzamento del dollaro la quotazione della coppia valutaria in oggetto sia portata – ad esempio – a diminuire a 1,5135.

A questo punto, un trader non particolarmente esperto potrebbe fare una giusta e ragionevole domanda: come è possibile acquistare sterlina vendendo dollari se in realtà noi abbiamo solo euro? La risposta è più semplice del previsto: è possibile iniziare a fare trading sul cambio GBP / USD anche avendo solo euro, poiché gli euro saranno prima convertiti (automaticamente) in dollari americani, i quali saranno poi utilizzati per poter comprare sterline inglesi.

Glossario Forex: Pip

Una volta che avrete compreso per bene quale sia il meccanismo alla base del funzionamento delle coppie valutarie, è possibile compiere un piccolo passo in avanti e cercare di comprendere che cosa sia il pip, parte importante del glossario Forex e croce e delizia di tutti i trader che, spesso, per un solo pip vedono la propria posizione oscillare tra il profitto e la perdita. Ma di cosa si tratta?

Pip è l’acronimo di percentage in point, percentuale di punto, e rappresenta la più piccola variazione di prezzo che è possibile riscontrare all’interno di un determinato tasso di cambio.

Torniamo al nostro esempio di prima. Abbiamo visto che la coppia GBP / USD era quotata 1,5143 e poi, in seguito al rafforzamento del dollaro, è stata quotata 1,5135. Ebbene, la quarta cifra decimale è il pip, e lo spostamento da GBP / USD 1,5143 a 1,5135 ha determinato la variazione di 8 pip, ovvero otto unità minime del tasso di cambio.

Chiarito il concetto, ribadiamo ancora una volta come per i trader profitti e perdite si misurino proprio in pip: se effettuiamo trading su GBP / USD a 1,5143 e poi il cambio scende a 1,5135, significa che lo stesso cambio avrà perso di 8 pip, e noi avremo dunque – purtroppo! – ottenuto una perdita di 8 pip.

Spread

Scorrendo l’elenco dei termini del glossario Forex con i quali vi consigliamo di entrare in maggiore confidenza durante le fasi di preparazione al trading sul Forex, lo spread è certamente uno dei più significativi. Con esso si intende infatti il differenziale tra le quotazioni bid e ask, ovvero tra le quotazioni che il broker applica per quanto attiene il cambio che assumerà come riferimento nella fase di acquisto, e il cambio che assumerà come riferimento nella fase di vendita.

Posto in questi termini, pertanto, lo spread andrà a indicare la “commissione” che il broker percepisce per poter permettere l’effettuazione di operazioni di trading. Una commissione, si noti, non esplicita (non vi verrà addebitato alcunché) ma contenuta comunque all’interno delle vostre operazioni di trading. Si tratta di un elemento che, proprio a causa di questa forma di presenza, “sfugge” alle considerazioni dei trader neofiti, che non tengono in giusta considerazione e ponderazione quanto possa essere importante cercare di trovare dei broker che possano contenere quanto più possibile gli spread suddetti.

Anche in questo caso, per potervi far comprendere meglio come opera lo spread, e quanto sia elevata la sua importanza, non possiamo che riferirci a un breve esempio. Immaginiamo infatti di voler investire sulla coppia EUR /USD, e che questa abbia attualmente una quotazione pari a 1,1050. Questa è la quotazione di “mercato”, un punto di equilibrio tra domanda e offerta, ma purtroppo per voi non è affatto il “prezzo” che il broker applicherà durante le proprie operazioni. Il broker vi presenterà infatti un preventivo lievemente superiore per l’acquisto – ipotizziamo, EUR / USD a 1,1052, e applicherà un prezzo lievemente inferiore per la vendita – ipotizziamo, EUR / USD a 1,1048.

A questo punto, è facile definire lo spread come il differenziale tra i due valori di cui sopra, in 4 pip. Lo spread sarà pertanto altresì definibile come la differenza tra il prezzo al quale l’operatore è disposto ad acquistare da voi il cambio, e il prezzo al quale è disposto a vendervi il cambio. Dunque, se paradossalmente siete intenzionati ad acquistare il cambio EUR / USD per poi rivenderlo immediatamente dopo, andrete in perdita di 4 pip e l’operazione non sarà affatto neutra!

Come facilmente comprensibile, giunti a questo stadio della trattazione, il vostro obiettivo dovrebbe essere quello di arrivare a individuare il broker con lo spread minore sulle coppie valutare sulle quali intendete fare del trading! E la regola appena espressa – si tenga conto – è valida quanto più rapido sarà il vostro trading: se infatti avete intenzione di effettuare un trading di lungo periodo, lo spread non sarà certamente l’aspetto più importante che vi invitiamo a tenere in considerazione (considerato che andrete alla ricerca di differenziali di mercato maggiori), ma se il vostro obiettivo è quello di fare del trading di brevissimo raggio temporale, lo spread è uno degli elementi che dovreste prioritariamente analizzare.

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 51% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Glossario Forex: leva finanziaria

Prima di iniziare a parlare di leva finanziaria, termine comune del glossario Forex, è utile avvisarvi che l’ESMA nell’estate del 2018 ha apportato delle modifiche sostanziali per i trader retail. Infatti essi potranno operare con le seguenti leve massime:

- 30:1 per le coppie di valute principali, ovvero quelle che comprendono il dollaro americano, come per esempio EUR/USD o GBP/USD.

- 20:1 per per le coppie di valute secondarie, ossia quelle che non comprendono il dollaro, come per esempio EUR/CHF; per l’oro e gli indici azionari più importanti del mondo.

- 10:1 per tutte le altre materie prime e gli indici azionari secondari.

- 5:1 per i titoli azionari.

- 2:1 per le criptovalute, come il Bitcoin.

I trader professionisti potranno invece continuare ad utilizzare qualsiasi livello di leva finanziario offerto dal broker scelto.

La leva finanziaria è uno strumento fondamentale nel trading online: sono molti i broker Forex e i broker CFD che offrono la leva finanziaria per operare online. Come una vera e propria leva, la leva finanziaria aiuta i trader a muovere capitali più grossi di quelli che realmente possiedono. Per esempio, avendo un capitale di €100 e utilizzando una leva 1:100 (valida però solo per i professionisti), potremmo investire ben €100.000. Infatti, per ogni nostro euro investito ne stiamo in realtà muovendo 100 (€100 x 100 = €10.000).

Se si aumenta la leva, si amplificano anche i profitti. Bisogna, però, fare attenzione, perché lo stesso principio si applica anche alle perdite. Come avrai già intuito dalle nostre parole, la leva finanziaria è uno strumento da utilizzare con moderazione e cautela. Ogni broker dispone di leve finanziarie diverse, che vengono messe a disposizione dei propri clienti. Di solito le leve più utilizzate per i trader professionisti sono:

- 1:2

- 1:5

- 1:10

- 1:20

- 1:50

- 1:100

- 1:200

- 1:400

Margine

Il deposito richiesto per aprire o mantenere una posizione. Il margine può essere “libero” o “utilizzato”. Rientra nel margine utilizzato l’importo che è effettivamente impiegato per mantenere una posizione aperta, mentre il margine libero è la somma disponibile per l’apertura di nuove posizioni. Con un margine pari a $1.000 sul tuo conto e con dei requisiti di margine pari all’1% per aprire una posizione, puoi acquistare o vendere una posizione pari fino ad un importo speculativo e fittizio di $100.000. Ciò consente al trader di applicare sul proprio conto una leva pari a 100, che si può altrimenti indicare con il rapporto 100:1.

Se il conto di un trader finisce al di sotto dell’importo minimo richiesto per mantenere una posizione aperta, riceverà una cosiddetta “margin call” (o “chiamata a margine”) in cui gli verrà richiesto o di depositare ulteriore denaro sul proprio conto o di chiudere una o più posizioni aperte. La maggior parte dei broker chiuderà automaticamente un trade quando il livello di margine diminuirà al di sotto della soglia richiesta per tenerlo aperto.

Tale soglia varia a seconda del broker e può essere pari al 50% del margine richiesto inizialmente per aprire un trade.

Glossario Forex: termini trading

-

Le coppie di valute principali del Forex e i relativi simboli:

USD = dollaro statunitense

EUR = euro

JPY = yen giapponese

GBP = sterlina britannica

CHF = franco svizzero

CAD = dollaro canadese

AUD = dollaro australiano

NZD = dollaro neozelandese

EUR/USD = euro – dollaro

USD/JPY= dollaro – yen

GBP/USD = sterlina – dollaro (chiamata comunemente anche cable o sterling)

USD/CHF = dollaro – franco svizzero (detta anche swissy)

USD/CAD = dollaro statunitense – dollaro canadese

AUD/USD = dollaro australiano – dollaro statunitense

NZD/USD = dollaro neozelandese – dollaro statunitense

-

Capire la quotazione delle coppie di valute del Forex:

Negli stadi iniziali del tuo percorso di Forex trader, devi imparare a leggere correttamente la quotazione di una coppia di valute prima di iniziare a fare trading con esse. Quindi, iniziamo da queste semplici nozioni:

Il tasso di cambio di due valute è quotato in una coppia, come EURUSD o USDJPY. Il motivo è semplice: in qualsiasi transazione finalizzata allo scambio di valute straniere, si va contemporaneamente ad acquistare una valuta e a venderne un’altra. Se hai acquistato la coppia EURUSD e l’euro si rafforza contro il dollaro, allora avrai una posizione che registrerà un profitto.

Di seguito potrai trovare un esempio, per facilitare la comprensione di questi passaggi.

Poniamo di avere la coppia EUR/USD, che viene scambiata al valore di 1,32105.

La prima valuta nella coppia si trova a sinistra della barra e viene detta “valuta base”, mentre la seconda valuta della coppia, a destra della barra, viene chiamata “valuta quota”.

Se esegui delle transazioni sulla coppia EUR/USD (o su qualsiasi altra coppia di valute), il tasso di cambio ti dice quanto hai bisogno di pagare, in termini di valuta quota, per acquistare un’unità della valuta base. In altre parole, nell’esempio di prima, devi pagare 1,32105 dollari statunitensi per comprare 1 euro.

Se invece vendi la coppia EUR/USD (o qualsiasi altra coppia), il tasso di cambio ti indica la quantità della valuta quota che andrai a ricevere se vendi un’unità della valuta base. In altre parole, sempre nello stesso esempio, riceverai 1,32105 dollari se vendi 1 euro.

Per vedere il tutto in modo più semplice, fai attenzione a questo: la valuta BASE è la BASE del trade. Dunque, se acquisti la coppia EURUSD stai acquistando euro (valuta base) e stai contemporaneamente vendendo dollari (valuta quota), se vendi la coppia EURUSD stai vendendo euro (valuta base) e stai acquistando dollari (valuta quota).

Pertanto, che la posizione sia di acquisto o di vendita, si basa sempre sulla prima valuta della coppia, la valuta base. A questo punto non dovrebbero più esserci dubbi sul funzionamento di questo basilare meccanismo.

Il punto fondamentale del trading sul mercato Forex è acquistare una coppia di valute se pensi che il valore della sua valuta base aumenterà nel tempo rispetto alla valuta quota. Se invece ritieni che la valuta base si deprezzerà (il suo valore registrerà una diminuzione) rispetto alla valuta quota, allora dovresti vendere la coppia.

-

Glossario Forex: prezzo bid e ask

Prezzo bid – Il prezzo bid è il valore a cui il mercato (o il tuo broker) acquisterà da te una determinata coppia di valute. Quindi, al prezzo bid, un trader può vendere al proprio broker la valuta base.

Prezzo ask – Il prezzo ask è il valore a cui il mercato (o il tuo broker) ti venderà una determinata coppia di valute. Pertanto, al prezzo ask puoi acquistare la valuta base.

Spread bid/ask – Lo spread di una coppia di valute varia da broker a broker ed è la differenza tra il prezzo bid e il prezzo ask.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.meteofinanza.com.

Unisciti al nostro canale Telegram! 🚀

Accedi a news, analisi e strategie esclusive sul trading online. 💹

- Zero Commissioni sui CFD

- Oltre 800 ETF a zero commissioni per i primi 3 mesi (soggetto a condizioni).

- Strumenti avanzati di analisi